Complementar su jubilación: claves financieras | EBN Banco

El futuro es siempre una incógnita y nuestra jubilación, una inquietud. Afrontar la llegada de ese momento mediante una adecuada planificación que garantice que nuestros ingresos futuros no signifiquen una importante merma sobre nuestro poder adquisitivo actual es un objetivo que todos queríamos alcanzar.

La necesidad de ahorrar para el momento de nuestra jubilación es algo que, cada vez más, parece que todos tenemos claro. Pero ¿Cuándo es el mejor momento para empezar a pensar en asegurar nuestro futuro? ¿Hoy, mañana…, más adelante? Si no queremos llegar demasiado tarde, es conveniente empezar a diseñar nuestro plan cuanto antes.

Su plan constará de dos fases: en la primera, mientras permanece activo, acumulará fondos gracias a su posibilidad de generación de recursos y los hará crecer mediante la toma de correctas decisiones de inversión. En la segunda, la de retiro, administrará dichos fondos de forma eficiente como complemento de sus ingresos.

De cara a la jubilación, una correcta planificación debe tener en cuenta su situación personal. Ello determinará el nivel de riesgo que deberá asumir su cartera en función del momento de su vida en que se encuentre. La evolución del grado de consecución de su objetivo será siempre visible, pudiendo reajustarse en todo momento.

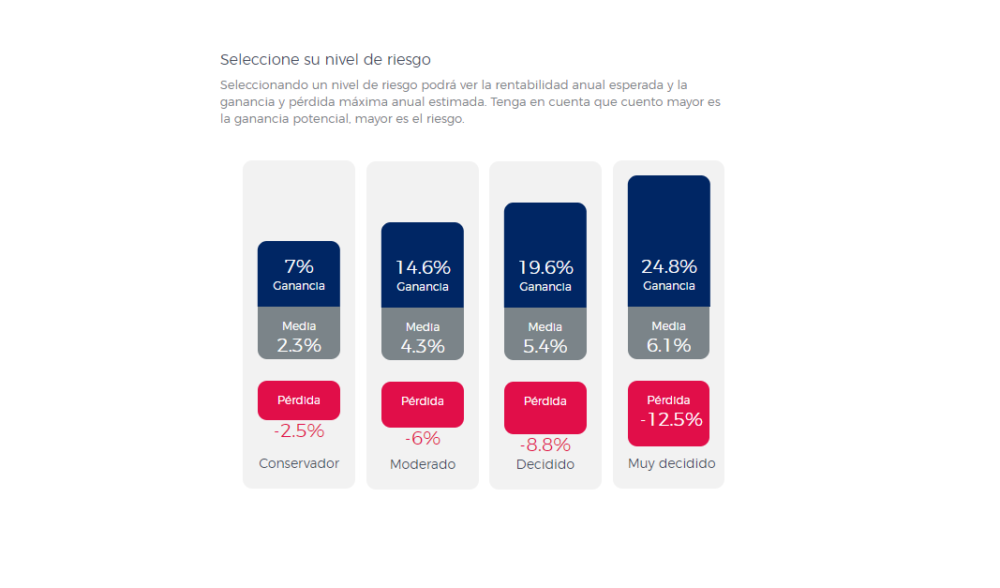

En la siguiente imagen podemos ver que, a mayor ganancia anual potencial, mayor es el riesgo que debemos asumir, si bien a largo plazo los resultados tienden hacía la media. Por lo que cuanto mayor es el plazo de nuestra inversión, mayor es la posibilidad de cumplir nuestro objetivo.

Una adecuada planificación para afrontar un gasto futuro es relativamente sencilla si se programa con tiempo suficiente. Definir correctamente el nivel de ahorro necesario mediante las aportaciones en los períodos fijados (mensual, trimestral, etc.) es clave para alcanzar el objetivo propuesto. El factor tiempo determinará y modulará el nivel de riesgo que deberá asumir su cartera.

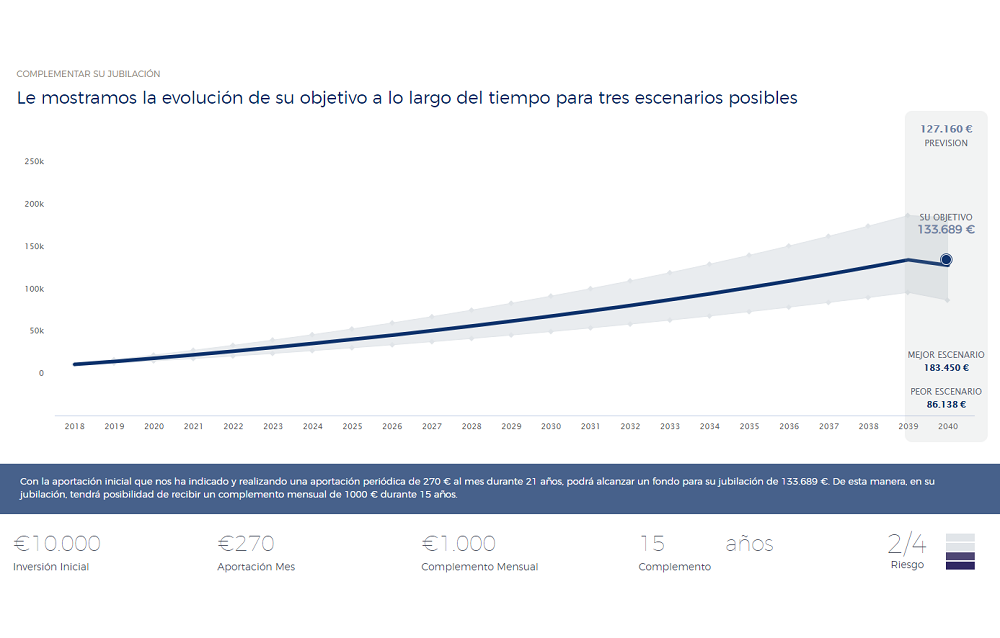

Veámos lo anteriormente comentado con un ejemplo:

Supongamos un inversor que a día de hoy le restan para jubilarse 21 años, tiene ahorrados 10.000 euros y desea saber cuánto tiene que aportar al mes para que al jubilarse pueda disponer de un complemento de 1000 euros que le ayude cuando llegue el momento de su jubilación.

Para un perfil moderado, lo primero que tenemos que tener en cuenta es que a mis ahorros les tengo que poner a trabajar, es decir, a nuestra cartera de acciones o de fondos de inversión o cualquier otro activo susceptible de obtener rentabilidad, debería rentarnos una media de un 4,3% al año.

Veamos los resultados en el siguiente gráfico:

Según mi perfil moderado, con un capital inicial de 10.000 euros, tendríamos que aportar 270 euros al mes durante 21 años, lo que nos queda hasta nuestra jubilación, para poder disfrutar de una “paga” extra de 1.000 euros durante 15 años. En el momento de jubilarnos contaremos con un fondo de 133.689 euros.

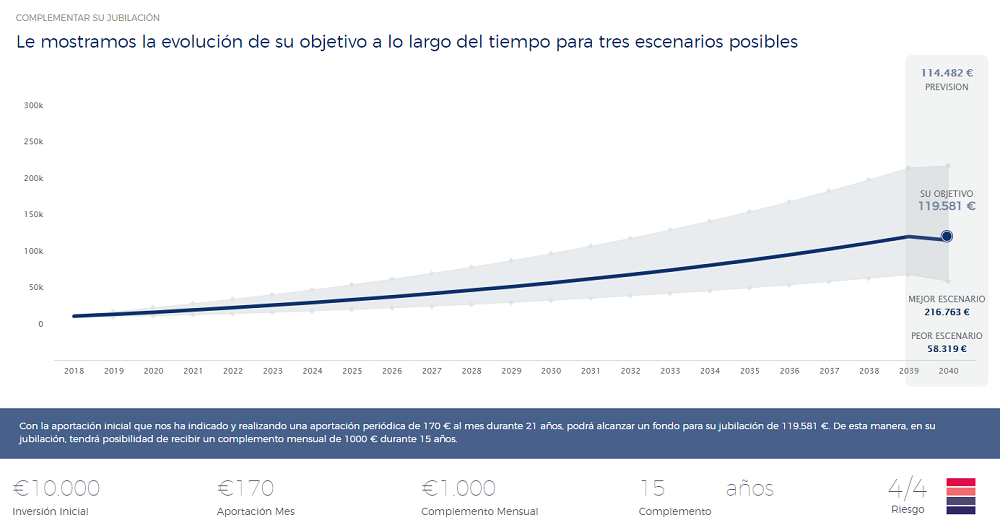

Obviamente estas cantidades cambian si en lugar de tener un perfil moderado, soy más arriesgado, (perfil muy decidido) las cantidades a aportar mensualmente en este caso serían menores, a cambio de soportar un mayor riesgo.

Veámoslo con un ejemplo gráfico:

Lógicamente al obtener una mayor rentabilidad por mis inversiones, la cifra que tengo que aportar al mes baja considerablemente, en nuestro ejemplo, obteniendo año tras año una rentabilidad media del 6%, haría que tuviéramos que aportar 170 euros en lugar de 270 euros al mes para llegar a mi objetivo final.

En EBN, le damos vital importancia a la planificación y a la inversión basada en objetivos. Al fin y al cabo, la única manera que hay para alcanzar un objetivo es, en primer lugar, definirlo. Establecer un propósito para cada inversión, puede ayudarle a optimizar sus ahorros y asegurar que cumple sus objetivos. En EBN podrá planificar cuantos objetivos desee y hacer sus propias simulaciones en nuestro Planificador Financiero.

Relacionados

-

Evolución 2023 de las Carteras Gestionadas de EBN Banco

-

¿Qué son los BONOS y cómo invertir en ellos? | CARMIGNAC

-

Información sobre el Fondo de Garantía de Depósitos

-

Clases limpias. ¿Qué son y qué clases existen? | EBN Banco

-

Qué inversiones son más seguras

-

Nota de mercados: La recuperación tras la corrección | EBN Banco