Inversor Conservador y Moderado: razones para serlo

4 razones por las cuales pensamos que estamos en un momento históricamente positivo para el inversor de perfil Conservador/Moderado

1. Los Activos Monetarios no es una estrategia que históricamente nos permita superar a la inflación.

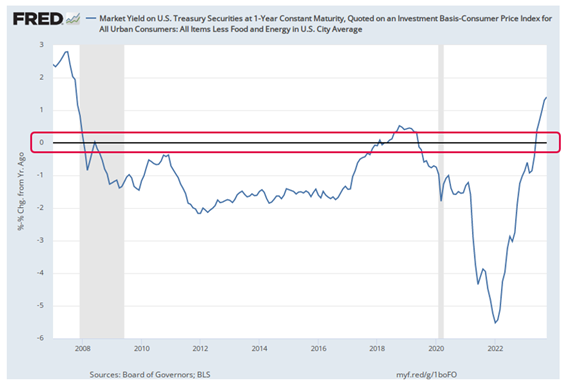

En el siguiente gráfico, hemos realizado el ejercicio de restar a la rentabilidad histórica ofrecida por el gobierno USA a 1 año (Letras, Fondos, Plazos Fijos…) la Inflación Subyacente (Ex. Energía & Alimentos). Concluyendo que nuestra rentabilidad real será muy probablemente negativa. Por tanto, si nuestra estrategia se centra exclusivamente en tomar posición en activos monetarios de corto plazo, tendremos una permanente pérdida de poder adquisitivo.

Hemos restado a la rentabilidad histórica ofrecida por el gobierno USA a 1 años la inflación subyacente anualizada.

2. A 5 años, los tipos reales están en máximos de los últimos 15 años.

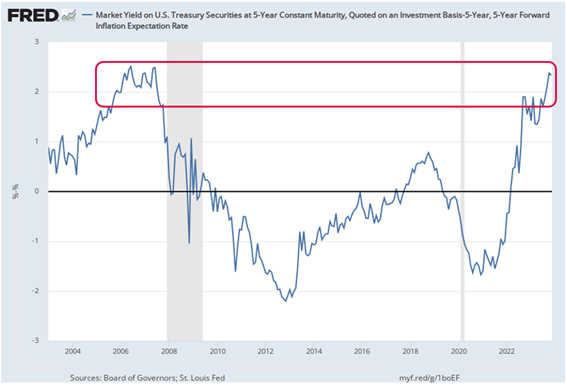

Por el contrario, si somos capaces de tener un horizonte de inversión mayor. La rentabilidad real que ofrece el gobierno USA a 5 años (restando las expectativas de inflación) se sitúa en máximos de los últimos 15 años, lo que supone sacar alrededor de 2 puntos de diferencia a la inflación. Por lo cual, podemos concluir, que, si queremos superar a la inflación, debemos ampliar ligeramente nuestro horizonte. Ver gráfico a continuación:

Hemos restado a la rentabilidad histórica ofrecida por el gobierno USA a 5 años las expectativas de inflación en ese mismo periodo de 5 años.

3. ¿Riesgo si siguen subiendo los tipos de interés? Limitado (Efecto Convexidad)

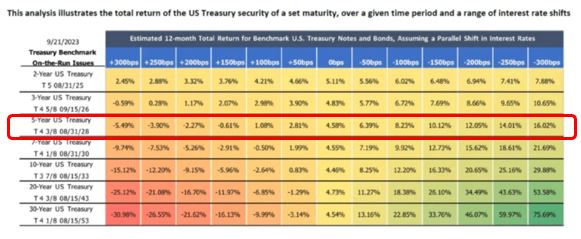

Aunque a medida que conocemos más datos, parece más evidente el deterioro de la actividad económica, lo que puede hacernos pensar que estamos en la parte final del ciclo de subida de tipos. Sin embargo, en el caso de que estos últimos se sigan tensionando, existe actualmente una importante asimetría en el efecto que las variaciones de estos últimos puedan tener sobre el precio de los bonos. Ponemos un ejemplo con 3 escenarios distintos de tipos de interés, y el efecto que tendría en el precio de un bono del gobierno USA con vencimiento a los 5 años.

– Tipos se mantiene estables: tendré un efecto positivo en el precio de +4,5%.

– Tipos suben +300pb: tendré un efecto negativo en el precio de -5,4%.

– Tipos bajan -300pb: tendré un efecto positivo en el precio de +16%.

Simplificando, podemos concluir, que lo que puedo perder si siguen subiendo los tipos de interés está mucho más limitado de que podría ganar en un escenario de manteniendo y de bajadas de los mismos.

La tabla muestra la sensibilidad en el precio de los bonos del gobierno USA (distintos vencimientos), si varían los tipos de interés o se mantienen en los niveles actuales

4. Retornos atractivos (>4,5% anualizados) sin necesidad de tener riesgo de crédito.

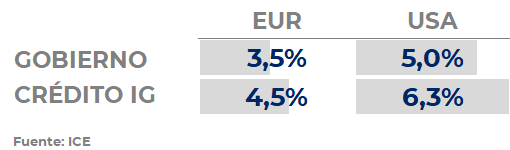

Actualmente se puede invertir a un plazo de 4-5 años, en emisores de alta calidad de gobiernos y corporaciones sin la necesidad coger más riesgo de crédito, o también llamado High Yield.

Rentabilidad Gobiernos y Corporaciones Investment Grade (Alta calidad) en USA y EUR

Relacionados

-

Evolución 2023 de las Carteras Gestionadas de EBN Banco

-

¿Qué son los BONOS y cómo invertir en ellos? | CARMIGNAC

-

Información sobre el Fondo de Garantía de Depósitos

-

Vishing: ¿Qué es y cómo protegerse de este fraude telefónico?

-

La importancia de los indicadores económicos

-

La rentabilidad de la Inversión Socialmente Responsable