¿En qué consiste la comisión de éxito de un fondo?

Un reciente estudio de Morningstar, reflejaba que los inversores no tenían nada claro que son las comisiones de éxito y por qué se cobran.

La respuesta simple y rápida sería que los gestores quieren maximizar su trabajo y cobrar un extra además de los gastos corrientes que ya de por sí tiene el fondo.

Profundicemos en cuales son sus características principales

El origen de esta comisión habría que buscarlo en los fondos de inversión libre o hedge funds que, por invertir en sus fondos, cobraban un Perfomance fee del 20% de los rendimientos positivos del mismo.

Pero a medida que el universo de fondos se fue incrementando, los fondos dirigidos al cliente minorista también fueron incorporando estas comisiones por rendimiento.

Concepto de comisión de éxito

Es aquella comisión que se aplica al patrimonio de un fondo de inversión por los resultados positivos obtenidos sobre la referencia establecida en el folleto del fondo.

Dos sistemas de aplicación

Los porcentajes y la forma de aplicación de la comisión de éxito depende de cada regulador. Por ejemplo, en España los máximos serían los siguientes:

- Sistema míxto: 1,35% de gestión + 9% de éxito

- Solo éxito: 18%

¿Cómo se aplica la comisión de éxito?

1. Sobre rentabilidades positivas del fondo. (la más habitual)

2. Sobre la rentabilidad del fondo si supera a su índice de referencia.

3. Sólo comisión de éxito.

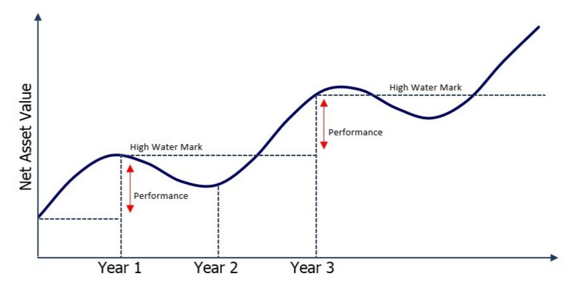

Sobre la primera opción, surge la figura de la marca de agua.

La marca de agua es un punto de referencia y establece que solo se cobrará la comisión de éxito cuando el valor liquidativo sea mayor que el máximo anterior, durante 3 años. Así, si nuestro fondo sufre pérdidas durante este año, no pagaremos la comisión de éxito hasta que se supere el máximo anterior, reduciendo las comisiones soportadas.

Fuente: Rankia.

Ejemplo práctico

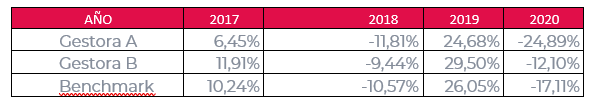

Realizamos una comparativa entre dos gestoras Gestora A y Gestora B

Fuente: EBNBanco.

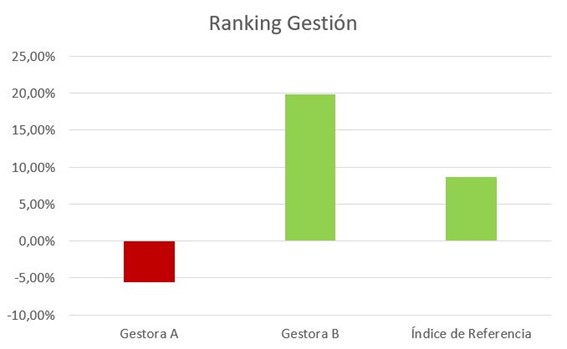

Como se ve hay un producto de calidad, “Gestora B”, que SÍ supera al Índice de Referencia.

Por otro lado, “Gestora A” NO supera al Índice de Referencia, quedando muy por detrás.

Trasladado a un lenguaje coloquial: la “Gestora A” no logra aportar valor al cliente final y hubiera sido una mejor opción comprar sencillamente el “Índice de referencia “.

¿Por qué lo recomiendan las entidades si el producto es de tan baja calidad? Porque hay que defender una cuenta de resultados y recomendar productos de tu propia gestora incrementa los ingresos de tu asesor. Nosotros consideramos que esto es vender, pero no es asesorar.

De tal modo, si esto hubiera sido una carrera de atletismo, podemos ver quién hubiera ganado y quién perdido la “carrera”:

Una vez visto que hay un ganador que sí aporta valor y un perdedor que no solo no suma, sino que resta valor, deberíamos decidir a quién pagamos la llamada “comisión de éxito”.

La estructura actual suele ser de la siguiente manera, sobre todo en gestoras nacionales:

- Gestora A: añadida a la comisión de gestión habitual cobra una comisión de éxito del 5%-9% por resultados positivos, es decir, sobre “cero”.

Ejemplo: en el año 2019 a pesar de no haber batido al mercado de referencia, hubiera cobrado un 2,2% adicional al partícipe: 9% (comisión éxito) sobre una rentabilidad de 24,68% (rentabilidad positiva).

Problema: el cliente no ve ese gasto porque el modelo no-independiente tiene una estructura opaca y los costes suelen ser IMPLÍCITOS, es decir, se detrae del valor liquidativo del fondo. Este modelo retributivo suele ser habitual en gestoras nacionales, también denominado producto propio del Banco o Entidad Gestora.

- Gestora B: bate a su índice de referencia y aporta valor al partícipe.

La mayor parte de estos fondos no suelen cobrar comisión de éxito y si lo hacen, es únicamente sobre la rentabilidad extra frente al índice (el exceso de rentabilidad sobre su referencia).

Ejemplo: en el año 2019 ha batido a su mercado de referencia, si cobrara comisión de éxito sobre ese “extra” de rentabilidad sería de un coste de 0,31% para el partícipe: 9% (comisión de éxito) sobre el 3,45% el exceso de rentabilidad sobre índice; resultado del fondo (29,5%) – índice referencia (26,05%).

La pregunta que el cliente debería hacerse es: ¿mi entidad está siendo transparente en su modelo de remuneración?

Una de las ventajas de habernos declarado entidad independiente ante el regulador es la total transparencia en el modelo retributivo, ya sea en el margen de negocio de EBN Banco como de los productos de inversión seleccionados, depurando la transparencia y predicando un modelo de negocio donde se explique con detalle la cadena de valor, hasta la fecha algo que no parece ser la norma.

Carteras a Éxito de EBN Banco

Una de las opciones que EBN banco plantea son las «Carteras a Éxito«.

¿Qué diferencia nuestras carteras a éxito?

- 0% de comisión de gestión fija.

- Cobramos a éxito, es decir solo sobre la rentabilidad obtenida.

- Gestión activa e independiente, sin producto propio y acceso a Clases Limpias de Fondos, que suponen menores costes.

- Equipo especializado con proceso propio de inversión.

- Máxima transparencia en la comisión aplicada.

- Aportación mínima de 50.000€.

Nuestras 2 carteras a éxito

- Cartera Prudente: Para carteras de inversión que buscan limitar el riesgo, con el objetivo prioritario de intentar preservar el capital, y situar la rentabilidad por encima de la inflación.

- Cartera Equilibrada: Carteras de inversión que buscan un equilibrio entre el riesgo y el rendimiento, con un nivel moderado de exposición al riesgo y una aspiración razonable de obtener ganancias.

Solicite más información sobre nuestras Carteras a Éxito sin compromiso en un simple clic en el siguiente enlace: https://www.ebnbanco.com/fondos-inversion/carteras-a-exito/#contacto