Evolución 2023 de las Carteras Gestionadas de EBN Banco

Evolución: Carteras Gestionadas EBN (2023)

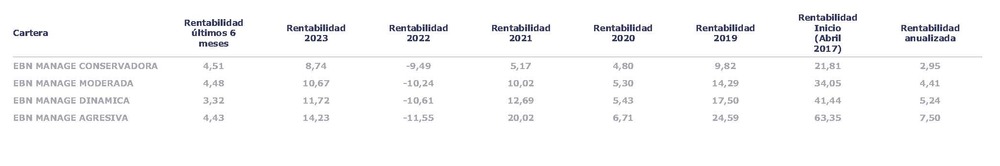

Terminamos un positivo año 2023 para los 4 perfiles de riesgo que gestionamos.

A continuación, repasaremos los resultados obtenidos por cada una de las 4 carteras gestionadas por el equipo de Banqueros Privados de Gestión Patrimonial de EBN.

Fuente: Propia y Morningstar

Rentabilidades pasadas no garantizan ni son indicativas, en ningún caso, de rentabilidades futuras. EBN Banco no puede garantizar que cualquier capital invertido mantendrá o aumentará su valor.

Toda inversión implica riesgo, incluso ausencia de rentabilidad y/o pérdida del principal invertido estando el valor de la inversión sujeto a fluctuaciones del mercado.

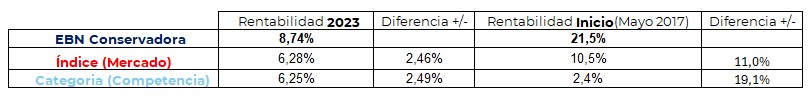

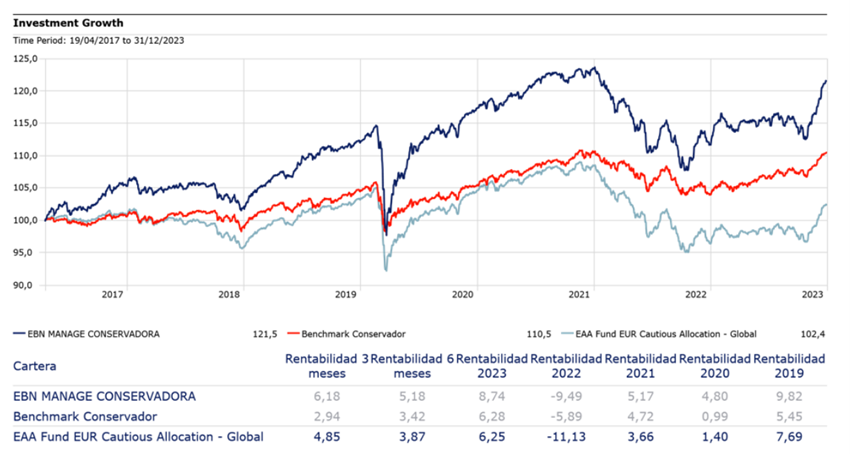

Cartera Conservadora (Rango 15% – 35% Renta Variable)

Fuente: Propia y Morningstar

Composición del Benchmark Conservador: BBG BARC EUR AGG 1-3 TR INDEX EUR 60% + MSCI ACWI EUR 20% + EONIA TOTAL RETURN INDEX 20%

EAA Fund EUR Cautious Allocation – Global: todos los fondos de inversión que cumplen los estándares de riesgo de la cartera conservadora.

La cartera conservadora cierra el año subiendo un +8,74%, sacando a sus comparables más de 2,5 puntos porcentuales, eso la sitúan en el primer cuartil medido por Morningstar.

Desde inicio (2017), la diferencia es mucho más notable, supera por más de 10 puntos al mercado y alrededor de los 19 puntos a la competencia en términos acumulados, como muestra el gráfico y la tabla superior.

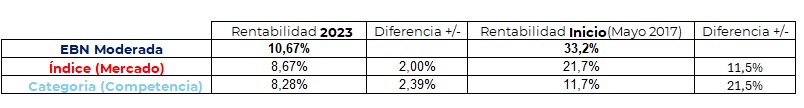

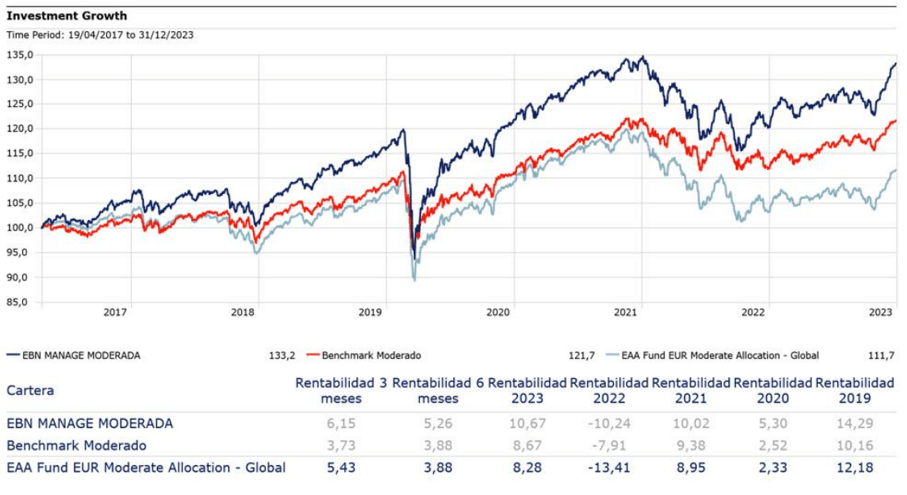

Cartera Moderada (Rango 35% – 55% Renta Variable)

Fuente: Propia y Morningstar

Composición del Benchmark Moderado: BBG BARC EUR AGG 1-3 TR INDEX EUR 45% + MSCI ACWI EUR 40% + EONIA TOTAL RETURN INDEX 15%

EAA Fund EUR Moderate Allocation– Global: todos los fondos de inversión que cumplen los estándares de riesgo de la cartera moderada.

La cartera moderada, en el año, cierra subiendo un +10,67%, sacando a sus comparables en torno a dos puntos porcentuales, eso la sitúan en el primer cuartil medido por Morningstar.

Desde inicio (2017), la diferencia es incluso superior al del perfil Conservador, superando en más de 11 puntos al mercado y en más de 21 a la competencia en términos acumulados, como muestra el gráfico y la tabla superior.

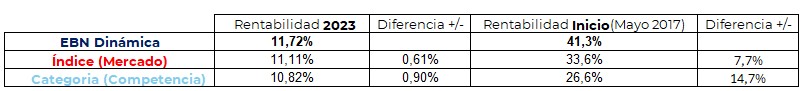

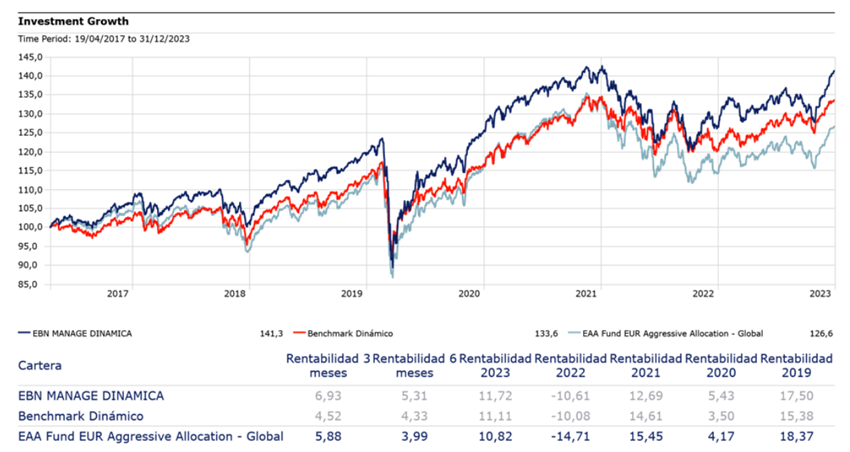

Cartera Dinámica (Rango 55% – 75% Renta Variable)

Fuente: Propia y Morningstar

Composición del Benchmark Dinámico: MSCI ACWI EUR 60% + BBG BARC EUR AGG 1-3 TR INDEX EUR 30% + EONIA TOTAL RETURN INDEX 10%

EAA Fund EUR Aggresive Allocation – Global: todos los fondos de inversión que cumplen los estándares de riesgo de la cartera dinámica.

La cartera dinámica cierra el año subiendo un +11,72%, sacando a sus comparables 0,61%, eso la sitúan en el segundo cuartil medido por Morningstar.

Desde inicio (2017), aunque la diferencia es más contenida que en perfiles más defensivos (Conservadora & Moderada), supera en +7,7 puntos al mercado y alrededor de los 14,7 puntos a la competencia en términos acumulados, como muestra el gráfico y la tabla superior.

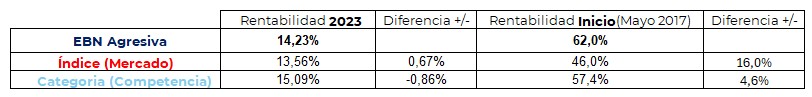

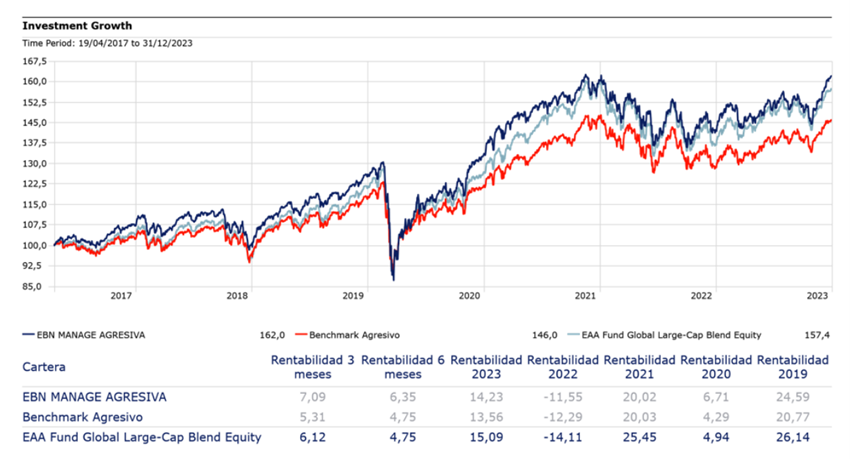

Cartera Agresiva (Rango 75% – 100% Renta Variable)

Fuente: Propia y Morningstar

Composición del Benchmark Agresivo: MSCI ACWI EUR 80% + BBG BARC EUR AGG 1-3 TR INDEX EUR 15% + EONIA TOTAL RETURN INDEX 5%

EAA Fund Global Large-Cap Blend Equity: todos los fondos de inversión que cumplen los estándares de riesgo de la cartera agresiva.

La cartera agresiva, en el año, cierra subiendo un +14,23%, sacando al índice de referencia 0,67 puntos porcentuales y quedándose -0,86% por detrás de la media de la categoría anteriormente indicada.“large-cap blend”.

Desde inicio (2017), también hay una notable diferencia, supera por más de 15 puntos al mercado y alrededor de 4,6 puntos a la competencia en términos acumulados, como muestra el gráfico y la tabla superior.

Contribución Rentabilidad 2023: Posicionamiento y Selección de Fondos

En cuanto a la contribución a la rentabilidad, el haber subido la duración (sensibilidad a los tipos de interés) durante el año, a través de los fondos subyacentes, ha sido el principal catalizador para el mejor comportamiento relativo en la pata de Renta Fija. Además, hay que destacar, también, la selección de fondos, por ponerlo en contexto el fondo que menos ha subido ha terminado con saldo de +5,2% en el año, que coincide con el fondo con menos de volatilidad de las carteras.

En Renta Variable, la distribución de activos (sesgo value* y sobreponderados en pequeñas-medianas empresas) y, en consecuencia, la menor concentración en las “7 magníficas”** nos ha lastrado ligeramente. La selección de fondos también ha funcionado de manera notable, destacando uno de los fondos con el cual cubrimos la categoría RV Emergente, que se ha situado en el primer percentil de ésta.

Hasta el momento, superamos significativamente a los índices de referencia y a la competencia comparable en los 4 perfiles que gestionamos. En particular, señalamos la diferencia en los 2 perfiles menos agresivos (Conservador y Moderado). De cualquier manera, huimos de la autocomplacencia y seguiremos trabajando para entregar, al menos, la rentabilidad objetivo por perfil, protegiendo el patrimonio de nuestros inversores e intentando continuar batiendo al mercado en los próximos años, obteniendo una rentabilidad superior a la del índice de referencia con los mismos estándares de riesgo.

Los diferentes perfiles de riesgo de las carteras gestionadas se obtendrán en función del resultado del test de idoneidad que realice antes de la prestación del servicio de gestión discrecional de carteras. EBN Banco tiene la obligación de ofrecerle productos idóneos y le prestará servicios dentro de los límites que se deriven del test de idoneidad realizado.

*Sesgo value: es una estrategia de inversión que se centra en seleccionar acciones que se consideran infravaloradas, con la expectativa de que su precio aumentará a medida que el mercado reconozca su propio valor.

** 7 magníficas: siete grandes empresas que destacan en el mercado de valores.