Mifid 2 y su impacto en los fondos de inversión | EBN Banco

La llegada de MIFID II ha supuesto un cambio importante para las entidades comercializadoras de productos financieros. Esta normativa, que busca armonizar la regulación sobre los mercados de valores europeos, se centra en reforzar la protección del inversor a través de la regulación de la comercialización y asesoramiento de productos financieros y aumentar la transparencia en los mercados.

Con este fin, MIFID II obliga a las entidades comercializadoras a realizar un informe con una periodicidad mínima anual donde se comunique los costes y gastos en los que ha incurrido la cartera del cliente, así como los incentivos recibidos por la entidad por la comercialización de dichos productos.

Hasta ahora, estamos seguros de que si les preguntamos cuanto les cobran sus entidades financieras por sus fondos de inversión, la respuesta “NADA” sería la más habitual. Nada más lejos de la realidad. Y la razón es porque, hasta ahora, la normativa financiera no obligaba a las entidades a informar de la forma en la que hoy si lo hace. Esto obliga a todas las entidades a realizar un esfuerzo para ser lo más transparentes posibles a la hora de comunicar sus costes y gastos. Las entidades que cobran retrocesiones y que no estaban obligadas a comunicar al cliente por ese concepto per se, ahora deben hacerlo, provocando que a algunos clientes les sorprenda que solo por comercializar esos fondos cobran una comisión (que puede ser incluso superior al 60% de la comisión de gestión).

Esta comisión es trasladada de forma implícita al cliente puesto que es detraída día a día del valor liquidativo de su fondo, restando, por tanto, rentabilidad al inversor. Es importante entender que no pagar explícitamente por algo, no significa que no se esté pagando. Piense por un momento en esos carteles que vemos en los aeropuertos en los locales de cambio de divisas donde bien en grande se dice: “SIN COMISIÓN” … la comisión va en el precio.

Aunque esta directiva no establece un plazo máximo para la comunicación, la CNMV, dio de plazo hasta el 31 de marzo de este año para que las entidades comunicaran a sus clientes los costes y gastos derivados de sus productos financieros, así como los incentivos recibidos por la entidad para la comercialización o asesoramiento de dichos productos de una manera comprensiva y transparente para el cliente, separando los costes procedentes del propio producto del de los servicios prestados por la entidad.

Desde EBN Banco creemos que la transparencia es algo esencial, es por ello por lo que informamos trimestralmente a nuestros clientes de los costes y gastos en los que incurren derivados de la custodia de sus productos financieros y, en caso de que así sea, los costes derivados de los servicios de asesoramiento o gestión discrecional los cuales también ofrecemos.

Además, siguiendo con el cumplimiento de la directiva y nuestra premisa de máxima transparencia, EBN Banco realiza un informe anual de los costes del cliente en materia de costes relacionados con los servicios de inversión prestados por EBN (Custodia y Asesoramiento o Gestión Discrecional) por un lado:

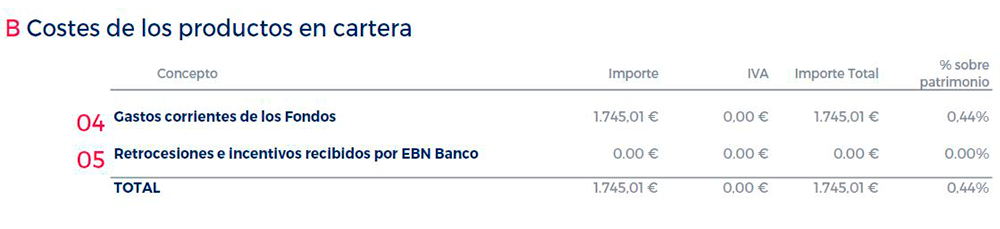

Y, por otro lado, los costes generados por los productos de su cartera (gastos corrientes de los fondos) tanto a nivel agregado:

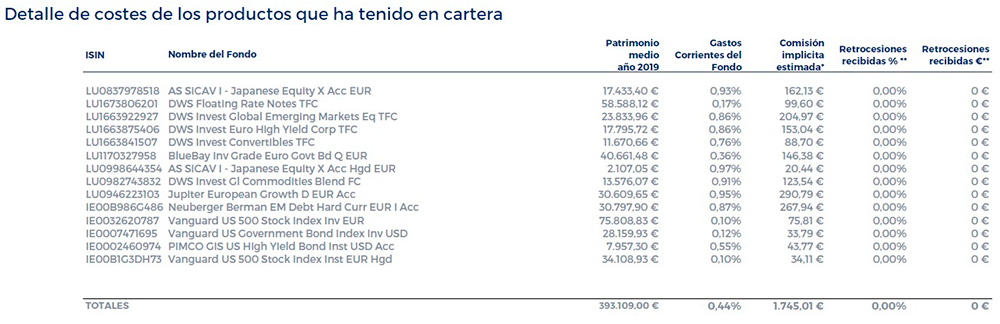

Como a nivel individual por cada fondo. Este último, se realiza en función del patrimonio medio mantenido en cada fondo durante el año natural.

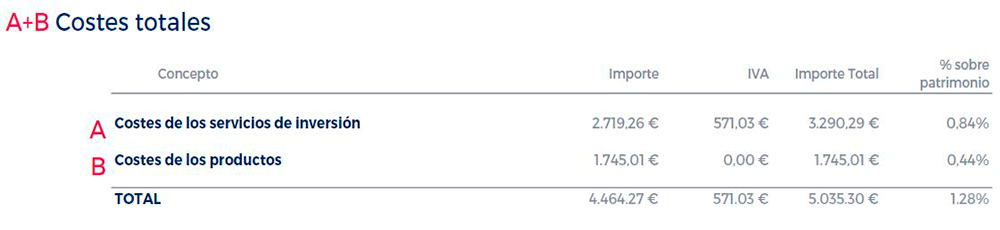

Informando de esta manera, del total de costes y gastos que ha tenido en el último año:

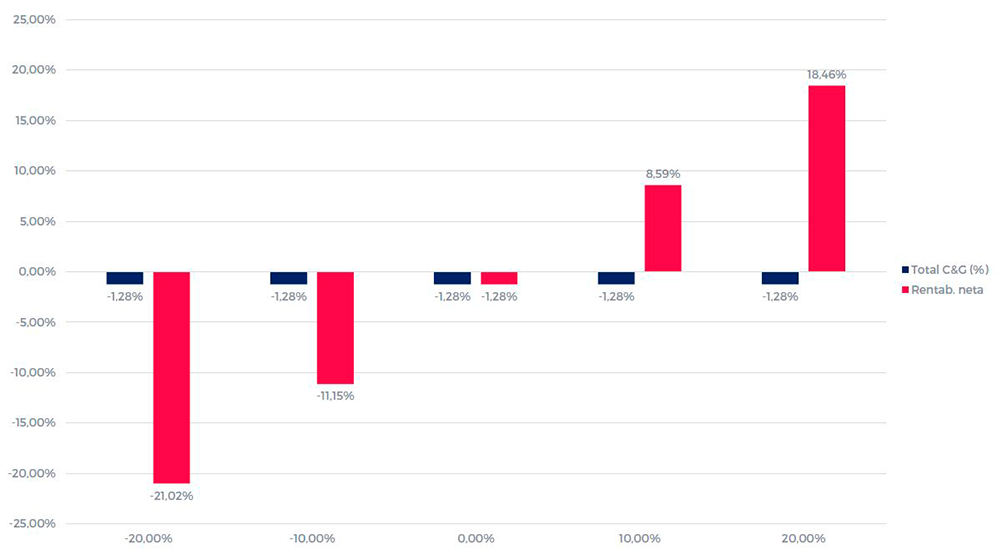

Asimismo, le informamos ilustrativamente del efecto que tienen los costes y gastos sobre la rentabilidad neta para diferentes escenarios de rentabilidad de su cartera:

Desde su inicio y para cumplir escrupulosamente con la normativa MIFID II, EBN Banco se ha declarado Entidad Financiera Independiente, esto significa que EBN no ofrece producto propio y que las clases de los fondos que se comercializan son siempre “CLASES LIMPIAS”, es decir, libres de retrocesiones. Esto nos permite poder seleccionar los mejores productos para nuestros clientes, y no los que mayores retrocesiones nos generen (puesto que no las hay) pudiendo así alinear nuestros intereses con los suyos.

Si no ha recibido esta información de su entidad o no es capaz de encontrarla, le invitamos a que se lo solicite pues es obligación de todas las entidades proveerla de una manera clara y transparente.

Desde EBN Banco podemos ayudarle a realizar una comparativa de costes de los fondos que tiene en cartera y cuáles serían sus costes si tuviera su cartera con nosotros. Contáctenos sin ningún compromiso y compruébelo. Su ahorro puede estar en torno al 30% de media.

Relacionados

-

Evolución 2023 de las Carteras Gestionadas de EBN Banco

-

¿Qué son los BONOS y cómo invertir en ellos? | CARMIGNAC

-

Información sobre el Fondo de Garantía de Depósitos

-

Mystery Shopping y por qué MiFID II es tan necesario para el asesoramiento

-

Cómo funciona la hipoteca inversa

-

Índice VIX: qué es y cómo afecta al investing