Nota de mercados: La recuperación tras la corrección | EBN Banco

El 18 de marzo y 2 de abril publicamos notas de mercado repasando los principios de inversión que se deben tener en cuenta a la hora de invertir y, también, hablábamos de oportunidades que veíamos en el mercado. Si no han tenido oportunidad de leerlas, las pueden consultar en nuestro blog.

La reflexión que queremos hacer es que hay momentos en los que uno tiene poca visibilidad sobre una situación; por ejemplo, a mediados de marzo conocíamos muy poco de la evolución que iba a tener el Covid-19 en el mundo y, entonces reina el pánico en los mercados. El mercado llega a un punto de sobrerreacción y uno tiene que comprar/aumentar la exposición a activos de riesgo por una cuestión de valoración: comprar barato.

La teoría es sencilla, la práctica no lo es tanto. Son en los momentos en los que nos invade una corriente de noticias negativas que nos invita a replegarnos y ser muy cautelosos. La parte más emocional del cerebro trata de imponerse.

Evidentemente, uno corre el riesgo de que el mercado se desplome aún más, o bien, que el mercado se mantenga en precios muy bajos durante más tiempo del que desearíamos. Pero si uno tiene el horizonte temporal adecuado y una cartera lo suficientemente diversificada, las probabilidades de éxito están muy a nuestro favor.

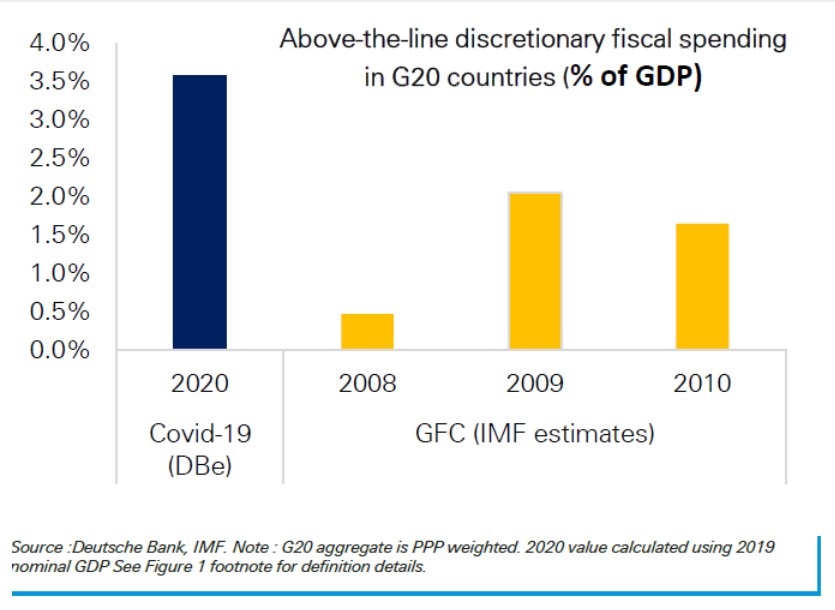

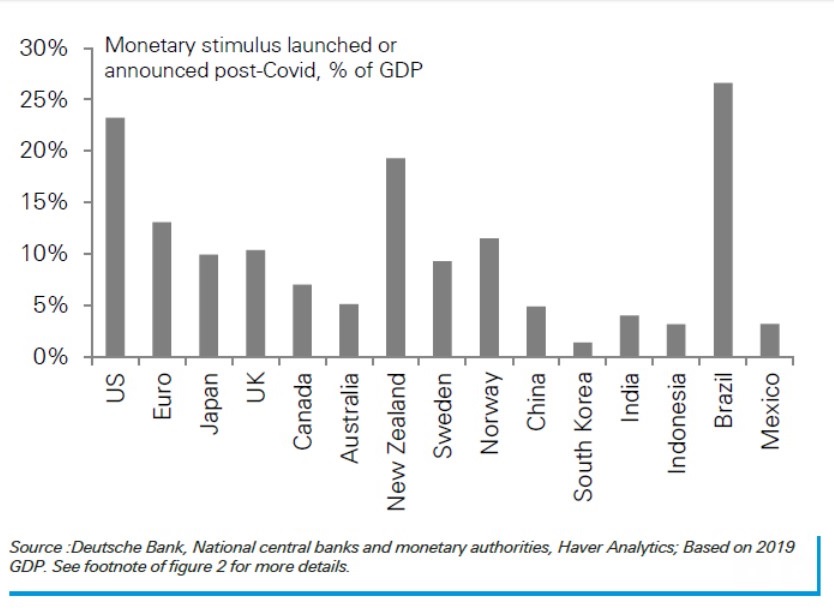

Hablando de la crisis actual, anticipábamos que se estaba haciendo un gran esfuerzo por parte de los bancos centrales y de los gobiernos para que las medidas de confinamiento no provocaran una crisis de liquidez. El siguiente gráfico lo ilustra:

Por ponerlo en perspectiva histórica, caso de la Reserva Federal:

EL balance de la FED se está expandiendo a un ritmo del 38% versus 20% en QE1 (crisis de 2008), como pueden apreciar en el gráfico anterior. El déficit en USA llegará al 24% del PIB comparable con 1942, en plena II Guerra Mundial.

Se han implementado estas medidas sin precedentes porque no hay que olvidar que lo que causa el deterioro económico es la obligación de confinamiento llevado a cabo a nivel global en favor de la salud de los ciudadanos. No es causado por un desequilibrio macroeconómico o los excesos de algún sector; el sistema bancario está mucho mejor capitalizado. Es un shock exógeno temporal de oferta y demanda.

En el corto/ medio plazo estas políticas expansivas van a apoyar a las economías, además, el conocimiento de la enfermedad es muy superior al de hace tres meses, los países están mejor preparados y la sociedad más concienciada (hace meses era impensable ver a gente con mascarillas por la calle).

En nuestra opinión, en lo que concierne a los mercados financieros y que también tratamos de exponer en las notas, no debemos obsesionarnos con los datos macro que vamos a ir recibiendo: la mayoría de ellos son indicadores retrasados o coincidentes de la economía y ya se sabe que van a ser malos, el mercado ya lo sabe. Hay que separar el grano de la paja y pensar en beneficios normalizados.

Algunos datos útiles y que explican parte de la recuperación del mercado son los indicadores adelantados que elabora Markit, conocidos como PMIs:

Como pueden observar, en el mes de mayo ha habido un cambio de tendencia respecto a la lectura del indicador en abril. Es el mismo patrón que dibuja el PMI de la Eurozona y Japón. China es el que más avanzado está en este aspecto.

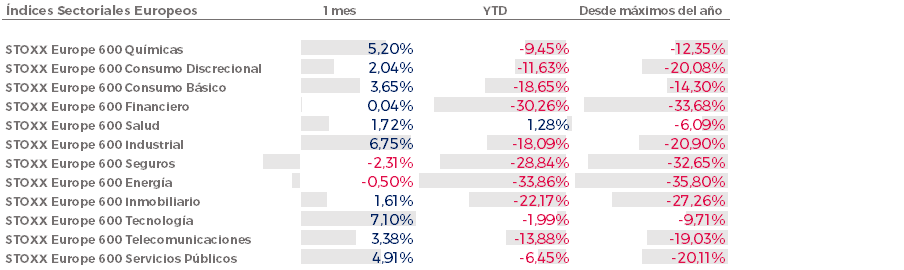

A continuación, mostramos la evolución de los principales índices de renta variable en diferentes períodos de tiempo y desde máximos del año (a cierre de mayo):

En cuanto a los sectores, la biotecnología, tecnología y salud son los sectores que mejor comportamiento tienen este año; en el lado contrario, energía y sector financiero. Se cumple el mismo patrón tanto en el índice sectorial mundial como en el europeo:

En cuanto a esta divergencia, pensamos que hay que ser más cautelosos que nunca, no todo vale a cualquier precio. La diversificación sectorial creemos que cobra especial relevancia a partir de estos momentos. Las últimas semanas estamos observando un mejor comportamiento de cíclicas y small caps.

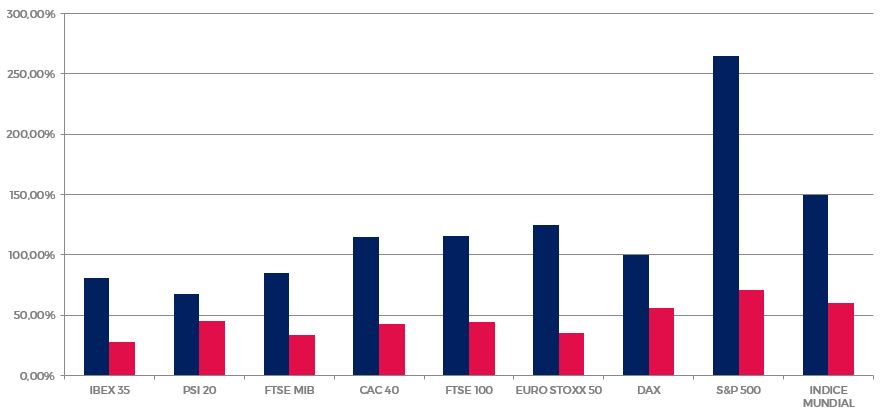

¿En qué punto estamos de recuperación respecto a otras correcciones en el mercado?

En el siguiente gráfico se muestra en azul, la recuperación media obtenida por los mercados desde el inicio de una corrección del índice (drawdown; caídas superiores al 20%) hasta el comienzo de la siguiente corrección del mismo en los últimos 25 años. En rojo se muestra el porcentaje recuperado por dichos índices de la corrección actual, cuyos mínimos se marcaron en marzo, hasta el cierre del mes de mayo.

Por otro lado, tenemos que estar vigilantes a cómo evoluciona la inflación -y por ende los tipos de interés- según se vaya recuperando la economía ante el posible impacto de las políticas expansivas; pero ese momento aún no ha llegado. De momento, en nuestras carteras de gestión y asesoramiento, hemos invertido por precio (a mediados de marzo) pasando de infraponderados a neutrales.

Departamento de Gestión Patrimonial

gestionpatrimonial@ebnbanco.com

Relacionados

-

Evolución 2023 de las Carteras Gestionadas de EBN Banco

-

¿Qué son los BONOS y cómo invertir en ellos? | CARMIGNAC

-

Información sobre el Fondo de Garantía de Depósitos

-

Impuesto sobre el Patrimonio: las claves en 2023 | EBN Banco

-

Estilos de gestión: Gestión Value y Gestión Growth

-

¿Por qué le conviene, y mucho, suscribir fondos de la gran banca comercial en EBN Banco? | EBN Banco